企业年金基金规模首破2.7万亿 上半年收益先抑后扬

【大咖直播】反弹一触即发,A股反攻的信号弹已经升起 !如何布局金秋行情?听英大证券首席经济学家李大霄9月7日10点重磅开播,速来围观!点击观看>>

证券时报记者 刘敬元

近日,企业年金基金2022年上半年业绩出炉。数据显示,企业年金基金规模首次超过2.7万亿元,上半年增加约1200亿元。

相较近几年普遍两位数甚至是20%以上的增速,今年上半年企业年金基金的增长有所放缓,背后既受新增年金资金下降的影响,也受投资收益变化的影响。在激烈的市场竞争下,企业年金受托业务和投资业务中的头部机构也出现了明显的排名变动。

首次突破2.7万亿元

连续10年保持正收益

据人社部发布的二季度企业年金基金数据,截至上半年末,企业年金基金规模首次突破2.7万亿元,达到2.76万亿元,较年初增长4.4%;实际运作资产2.73万亿元,较年初增长4.75%,增长规模约1200亿元。

数据还显示,共计12.33万家企业建立了企业年金,参加职工增至2954万人,建立年金组合数突破5000个,达到5297个。

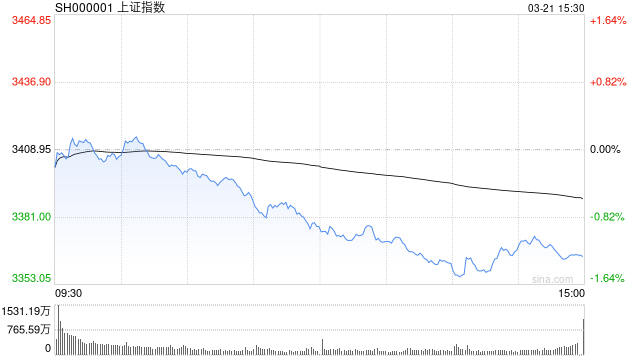

上半年,在资本市场波动较大的情况下,企业年金投资收益承受一定压力,投资收益为-160亿元。不过,二季度已明显好于一季度,二季度投资收益为566.45亿元;上半年加权平均收益率为-0.69%,二季度收益率达2.13%。

拉长时间维度来看,企业年金基金的投资收益率近年持续稳定,市场化委托投资对企业年金基金的保值增值起到了重要作用,为年金基金贡献了可观收益。自2007年以来,企业年金年平均收益率达到7.17%;特别是自2012年以来,无论权益市场行情如何,企业年金基金连续10年都保持了正收益。

截至二季度末,企业年金基金单一计划资产金额为2.42万亿元,占据基金的绝大部分资产。单一计划上半年加权平均收益率为-0.75%,其中固收类组合收益率为1.68%,含权益类组合收益率为-0.99%。

另外,集合计划二季度末规模为2514亿元,上半年加权平均收益率为-0.11%;其中固收类组合收益率1.09%,含权益类组合收益率-1.03%。

受托市场:

泰康养老升至第四

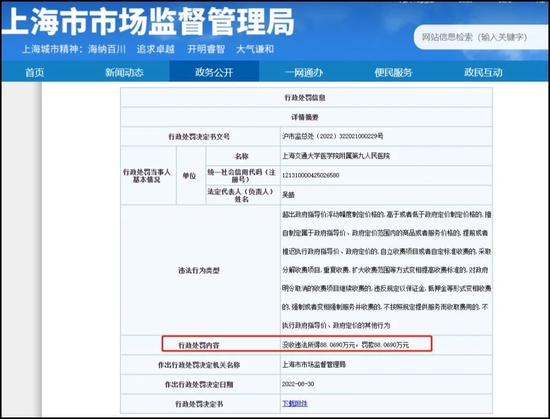

在企业年金的受托管理、账户管理、托管以及投资管理四大业务中,受托管理被视为重要业务之一。多年来,具有企业年金基金法人受托资格的机构有13家,去年随着人社部对华宝信托不予延续企业年金受托资格,受托管理机构减少至12家,包括6家保险机构、4家银行、1家养老金公司、1家信托公司。

受托管理业务的头部机构中,上半年国寿养老受托管理规模增长333亿元,二季度末增至5793亿元,在受托市场保持第一;平安养老同期增加92亿元,增至4168亿元,排名稳定在第二位;工商银行增长147亿元,受托规模增至2200亿元,在受托市场保持排名第三;泰康养老的受托管理规模则增加149亿元,增至1530亿元,受托规模排名提升1个位次至第四位。

从上半年情况看,受托规模位居前四的机构,增加规模都超过或接近百亿元,体现出一定的马太效应。

投管业务:

国寿养老新晋次席

从企业年金投资管理人的情况看,上半年投资管理规模出现了增减分化。

其中,国寿养老保险、易方达基金、泰康资产、南方基金、工银瑞信基金、人保养老保险、华泰资产等7家机构的投资管理规模,均较年初增加超过百亿元。

上半年,国寿养老投管规模增加321亿元,增至3355亿元,增长金额最大,增幅达10.6%。在企业年金投管人中,国寿养老的投管规模排名提升了一位,从市场第三位升至第二位,管理份额约12.5%,较年初增加0.7个百分点。

泰康资产、易方达基金的企业年金投管规模也有了较为明显的增长。上半年,泰康资产投管规模增加248亿元,增至4603亿元,市场排名保持在第一位;易方达基金的投管规模则增加258亿元,增至1822亿元,排名稳定在第五位。

投管规模超过千亿元的管理人仍为10家,除了“三甲”泰康资产、国寿养老、平安养老,还包括工银瑞信基金、易方达基金、华夏基金、南方基金、太平养老保险、中信证券、长江养老保险。其中,排在第四位的工银瑞信基金,投资管理规模首次突破2000亿元。

在上半年的企业年金投管市场中,多家机构排位出现了变化,显示行业竞争较为激烈。比如,在排名前十的机构中,国寿养老从第三升至第二,华夏基金从第七升至第六,南方基金从第八升至第七。

投资收益:

华泰资产表现最亮眼

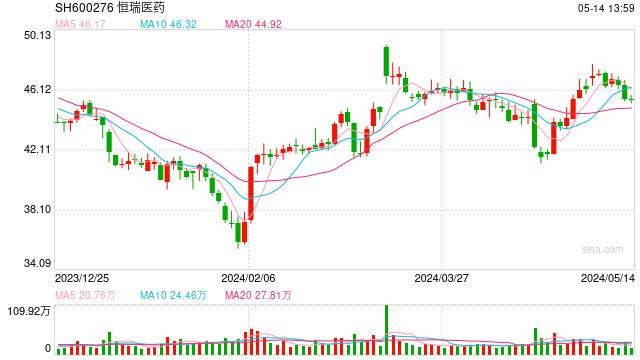

从投管人上半年的投资业绩看,固收组合普遍为正收益,含权益类资产的组合则普遍为负收益,但也有表现稳健优异者。

其中,华泰资产表现亮眼,在单一计划和集合计划的固收组合与含权益组合中均取得了正收益,成为唯一一家各类别年金计划中实现正收益的投资管理人。华泰资产管理的单一计划含权益组合加权平均收益率为0.55%,是同类组合中唯一录得正收益的机构。

另外,有12家机构管理的单一计划含权益组合虽然在上半年出现负收益,但幅度低于1%,其中表现较好的有平安养老(-0.08%)、建信养老金(-0.18%)等。

在管理集合计划含权益组合中,有3家机构取得正收益,包括华泰资产、平安养老、国泰基金,上半年加权平均收益率分别为0.85%、0.33%、0.03%。

从单一计划的固收组合业绩看,长江养老、海富通基金、招商基金、建信养老金等机构,上半年收益率均达到2%以上,处于领先位置。此外,华泰资产、国泰基金、平安养老等平均投资收益率也较高。

相关推荐

猜您喜欢

- 上市猪企上半年巨亏,仅一家赚钱!养殖户:猪涨价也害怕

- 8月31日在售高收益银行理财产品一览

- 长城汽车上半年扣非净利润降逾27%,汽车销量下降近17%

- 民间维权 | 中公教育:上半年净利亏损超8.9亿元

- 今年有多难?0.11%的收益率,竟战胜了70%的基民……

- FPIS Net买家连续第二个月在2月2日;投资23,663卢比

- 印度债券收益率飙升,市场预期更多的RBI干预

- 比特币跳转到较大投资者的兴趣加剧了28,600美元

- 这就是为什么RBI宣布特别OMO为20,000亿卢比

- Nirav Modi的资产销售获取51卢比

- 政府澄清了10%的TDS仅通过共同资金股息

- RBI操作扭曲:银行的大年终博纳扎

- RBI计划“操作扭曲”降低长期收益率

- 胡言乱语!RBI的股息浪涌解释了

- 经济衰退恐惧:现在,债券向您收取贷款

- 如何利用LTCG税收收获,为您的共同基金